Криптовалюты, как и привычные финансовые активы, позволяют зарабатывать не только на трейдинге, но и множеством пассивных способов. С развитием системы DeFi (децентрализованных финансов) все больший интерес рядовые владельцы криптокоинов проявляют в фармингу. В этом материале понятными для чайников словами рассмотрим, что такое фарминг в криптовалюте, как работает эта платформа в России на примере Бинансе и как происходит получение дохода.

Разделение имеющегося портфеля активов на пассивные и активные части поможет биржевому игроку сконцентрироваться на заработке активным способом, а в случае владения некоторым количеством токенов и нежеланием зарабатывать на трейдинге – получать пассивный стабильный доход. Как этого добиться, максимально снизив риски, рассмотрим далее.

Основы технологии фарминга

Суть технологии фарминга (прямая транскрипция от английского «farming», также в некоторых источниках можно встретить определение «yield farming») заключается в заработке криптомонет за счет уже имеющихся. Что значит, не вдаваясь в технологические особенности, аналог пассивного заработка с банковскими депозитами. Однако если банковские технологии не требуют постоянного контроля за депозитом, так как уровень ставок в нормальном состоянии экономики не является сильно волатильным, то для получения максимального профита в фарминге, требуется постоянно держать «руку на пульсе».

Фарминг доходности – это, простыми словами, предоставление своих токенов специальной платформе, через которую другие пользователи получают кредиты под определенные проценты, и чем они выше для конечного заемщика, тем больше профита получит «фермер».

Развитие этой технологии получения пассивного дохода было бы невозможно без всестороннего роста DeFi-сервисов. В отличие от классических банковских продуктов, такие платформы предъявляют минимальные требования к заемщикам, что позволяет конечным пользователя в кратчайшие сроки получить фактически любую требуемую сумму в криптомонетах при выполнении оговоренных условий. Для получения доступа к таким сервисам достаточно иметь стабильный доступ к Сети и соответствующий кошелек, поддерживающий взаимодействие с указанной технологией.

Еще одно встречающееся параллельно определение фарминга – майнинг ликвидности. Имеется в виду некий аналог стейкинга или стекинга (использование имеющихся токенов для создания новых блоков, еще один способ получить прибыль пассивно), однако в отличие от последнего, фарминг предполагает повышенный уровень риска, как и вознаграждений.

Пользователей, вносящих свои средства в пулы ликвидности, называют провайдерами. Сам по себе такой проект – смарт-контракт с особыми условиями получения токенов сторонними пользователями. Основной способ получения дохода провайдерами ликвидности – комиссионные отчисления, взимаемые с кредитуемых лиц.

Основная платформа для подобных сервисов – ERC-20 (Ethereum-блокчейны). Ниже представлен небольшой список наиболее популярных и востребованных пулов при работе через платформу Binance.

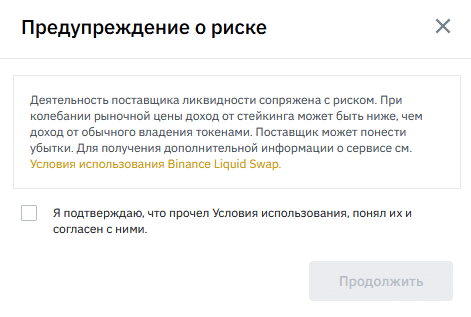

Из представленного обзора видно, что в зависимости от конкретного пула варьируется доходность. Однако высокие проценты не должны становиться определяющим фактором. На конечную доходность влияет много составляющих. Основная из которых – рыночная цена той пары, в которую фармер решил вложиться. Даже если выбрать модель с наибольшим уровнем доходности, но ее курс со временем будет снижаться, полученные комиссионные не перекроют потери от такого негативного явления. Поэтому еще перед началом участия в выбранном пуле появляется сообщение, что это сопряжено с повышенным уровне риска. Не приняв данное положение, работу продолжить невозможно.

Для сравнения ниже приведен скрин со страницы с предложениями «стабильных» пулов. Представленный уровень заработка существенно ниже, но вместе с тем снижены и риски потери на изменении курсовой стоимости.

Поэтому важно не только выбрать пул с наилучшими условиями, но и своевременно перемещать средства между ними при изменении рыночной ситуации. Применительно к Binance управление степенью участия в фарминг-проектах возможно как через веб-, так и мобильное приложение на смартфоне.

Перейти на официальный сайт биржи Binance

Выбираем лучший пул

Еще одним важным критерием в выборе наиболее подходящей программы для размещения токенов является объем заблокированных активов, или TVL. Отслеживая этот показатель, можно получать представление о состоянии рынка в целом и отдельных его участниках. Чем больше показатель TVL, тем стабильнее и перспективнее развитие всей отрасли. И тем выше конечный объем комиссионных, которые потенциальный участник может получить.

Важное значение может иметь и базисный токен. Например, ETH используются чаще, чем BTC, потому и предложений по ним больше, и выбрать наилучший вариант можно из многих сотен. Однако не стоит забывать, что погоня за высокой комиссией может обернуться курсовыми рисками, о которых рассказывалось выше.

Важно учитывать способ накопления и распределения полученного платформой дохода. Наиболее справедливая и часто применяемая модель – в зависимости от предоставленной конкретным участником доли активов в общем объеме пула. Чем она выше, тем соответственно больше выплаты. Не стоит забывать, что все указываемые уровни доходности приводятся в годовом исчислении, то есть необходимо пересчитывать эти показатели применительно к выбранному горизонту инвестирования.

Фактор обеспечения

Еще один важный параметр, который необходимо не только учитывать, но и постоянно мониторить. Суть его в том, что любой заемщик предоставляет платформе определенную сумму гарантийного обеспечения при получении займа. У каждого пула свои границы минимального порога для этого показателя, однако при значительном снижении, согласно распространенным правилам смарт-контракта, обеспечение ликвидируется на открытом рынке. В таком случае крайне велики риски значительных курсовых потерь.

Есть два пути нивелировать наступление момента ликвидации обеспечения – добавить из имеющихся средств, либо дождаться увеличения уровня котировок.

Существующие риски

Основные потребители данной технологии – владельцы объемных криптовалютных накоплений. Обладая большим количеством свободных токенов, можно грамотно распределять их между различными системами, получая наибольший возможный доход. Участник с небольшим депозитом будет, прежде всего, сильно ограничен минимальными требованиями пулов к уровню участия.

Технологические риски также имеют место. Если над вопросом как работает смарт-контракт занималась команда с низким уровнем квалификации, в самом протоколе велика возможность появления критических ошибок, которые в конечном итоге могут приводить к полной потере вложений.

Базовые условия доходности и требования к обеспечению могут меняться несколько раз в день, потому и от потенциального фармера требуется их постоянный контроль.

Зарегистрируйся на бирже Бинанс и получи скидку на торговую комиссию

Заключение

Дав исчерпывающее определение, что такое фарминг в криптовалюте, в завершение статьи хотим еще раз напомнить, что эта область пассивного инвестирования связана с наибольшими рисками потери денег. Как правильно говорят профессионалы данного сектора криптофинансов, если у пользователя нет понимания, что он делает, с высокой степенью вероятности вложения будут потеряны. Однако если следовать приведенным советам, не переставать мониторить данный рынок, вовремя перекладывая свои инвестиции в наиболее доходные и безопасные направления, можно получать стабильно высокую выгоду.

Используете указанный вид инвестирования для заработка? Ждем ваши отзывы в комментариях.