Когда идет тренд всегда хочется быть со всеми и открыть сделку туда, куда идут все. Но можно поступить наоборот, решить, что я самый хитрый и мне больше по душе торговля на откатах. Тем более манимейкеры и прочие крупные игроки так и делают.

Как выглядит «настоящий» откат?

Откатом или отскоком в рамках данной статьи будет называть ситуацию, когда начинается ценовой разворот от значимого уровня (внутридневные max/min, Pivot Point и т.д.) или графический посторенний на графике (границы трендового канала, Фибоначчи, выход фундаментальных новостей). Можно сказать, что это противоположность пробою, когда рынок начинает сильное движение, подтверждая серьезные события. В нашем случае это чаще всего спекуляции, фиксация прибыли/убытков или неудачная попытка смены баланса сил быки/медведи.

Сценариев развития ситуации два:

- Цена вернется на исходные позиции;

- Будет краткая и узкая консолидация, после которой тренд восстановится и отката не будет.

Чем больше неудачных ретестов (как минимум 2-3) тем больше нужно приложить усилий для пробития соответствующего уровня. Поэтому перед тем как торговать рекомендуется выяснить, с чем связана коррекция: возможно здесь большое скопление отложенных ордеров крупных игроков или прочий «открытый интерес».

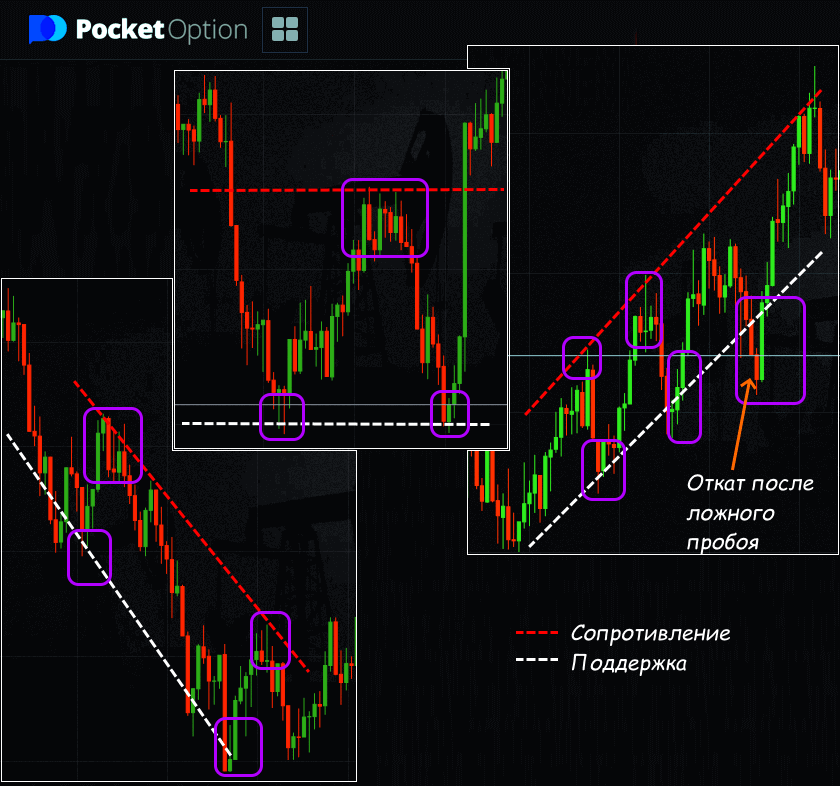

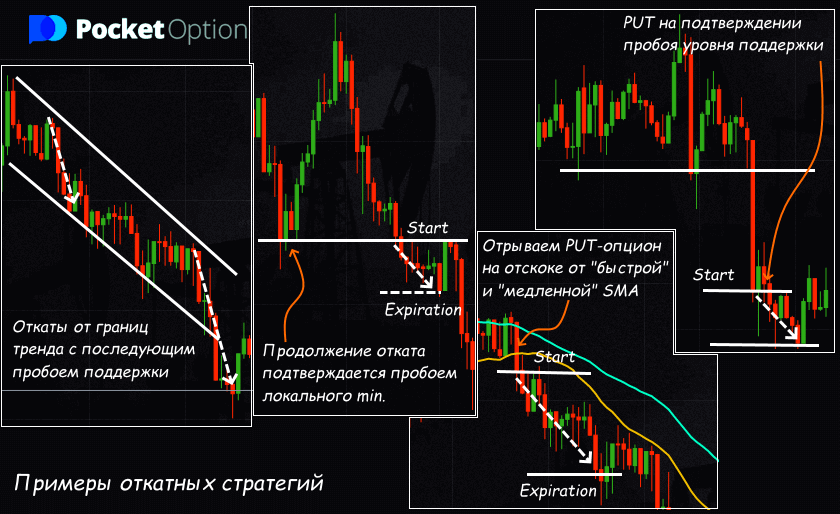

Примеры откатов от поддержек/сопротивлений:

Условия «истинного» отката:

- откатная свеча закрывается далеко под расчетным уровнем или полностью ниже него;

- смотрим на величину тела: если оно больше, чем средняя волатильность прошлых 5-7 периодов это добавляет надежности сигналу;

- если на следующих 2-3 свечах нет обратного пробоя, откат можно считать подтвержденным. Предостерегаем любителей краткосрочных опционов от небольшой экспирации: откат более нестабильная структура, чем пробой, поэтому сделка должна длиться не менее 4-5 свечей рабочего таймфрейма.

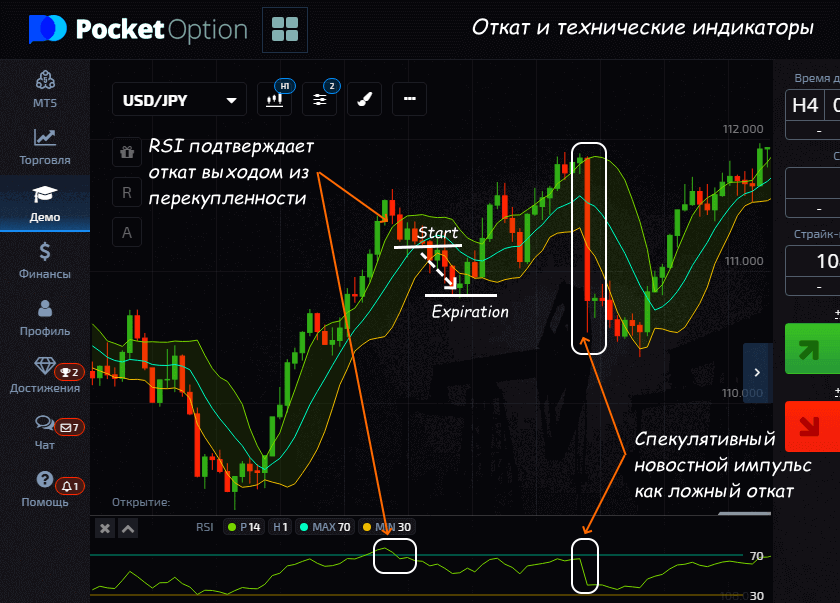

Всегда контролируем динамику изменения рыночных объемов (пусть даже и тиковых) во время всего отката. Если он не сопровождается быстрым ростом или падением, то это просто спекулятивный импульс.

Как распознать ложный откат

Под термином «ложный» подразумевается откат с быстрым возвратом с исходным ценам (см. выше о сроках экспирации) или даже началом пробоя уровня. Здесь во всей красе виден «стадный» инстинкт мелких игроков и новичков, когда они без тщательного анализа пытаются «догнать» тренд. И PUT-опцион открывается, когда движение почти закончилось.

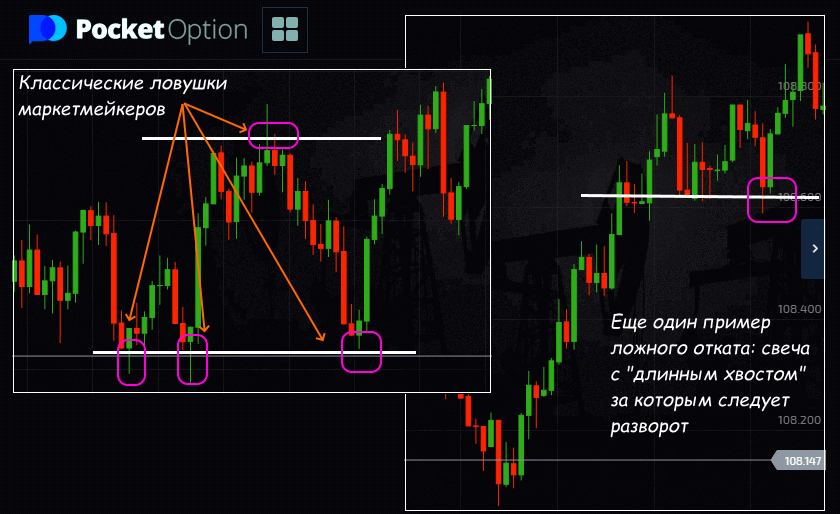

В основе таких технических паттернов как уровни Фибоначчи, Pivot Point, Мюррея и им подобных лежат именно несколько последовательных неудачных ретестов и можно пробовать открывать сделки «против всех» при первых признаках отката!

Признаки ложного пробоя:

- поиск тренда и значимых уровней идет от более старших таймфреймов к тому, на котором будет открываться опцион. Например, если на H1-H4 есть признаки средне- или долгосрочного тренда, а начиная с M30, появляются ложные откаты/пробои вероятнее всего перед нами спекуляции маркетмейкеров «выдавливающих» остальных игроков, особенно новичков, входящих в рынок перед самым концом тренда. Действует базовое правило: чем больше таймфрейм, тем надежнее рыночный прогноз!

- смотрим на технические и графические уровни, сопровождающие откат. Свеча с большим телом и малыми тенями закрытая ниже значимого уровня будет хорошим подтверждением отката. Модели типа «Двойная вершина/дно» и «Голова-плечи» имеют свойство сосредотачивать большой открытый интерес на своих крайних. Визуально это выглядит как серия разнонаправленных импульсов и неудачных ретестов, после которых котировка быстро откатывается к исходным значениям.

- на средне- и долгосрочных стратегиях момент отката должен быть ниже (на нисходящем тренде) или выше (на восходящем) цены Close предыдущего дня;

- если откат идет от трендовой поддержки/сопротивления, а на осцилляторах, таких как MACD/RSI/Stohastic дивергенция вероятнее всего сигнал окажется ложным;

Торговать на платформе брокера бинарных опционов Покет Оптион

Выбираем стратегию

После того как мы убедились в истинности отката необходимо выбрать методику по которой будем торговать. Вариантов классификации много и один из них по типу цены, хорошо подходящий для опционов:

- любые поддержки/сопротивления, в т.ч. «круглые» уровни, где два последних знака котировки равняются 00 или 50;

- трендовые границы и его серединная линия;

- сильные ценовые max/min: дневные, недельные, расчетные

- прошлые и текущие уровни средней волатильности.

Важно: даже если откат явно виден, визуальное восприятие не может быть единственным сигналов для входа, неважно какая используется стратегия. Всегда ищите подтверждение на осцилляторах и объемах.

Также не забываем, что любой откат несет с собой скрытые спекулятивные составляющие, поэтому используя данный вид торговли необходимо использовать более строгий манименеджмент.

Официальный сайт любого серьезного брокера содержит свой набор стратегий, но все их можно разделить на следующие группы:

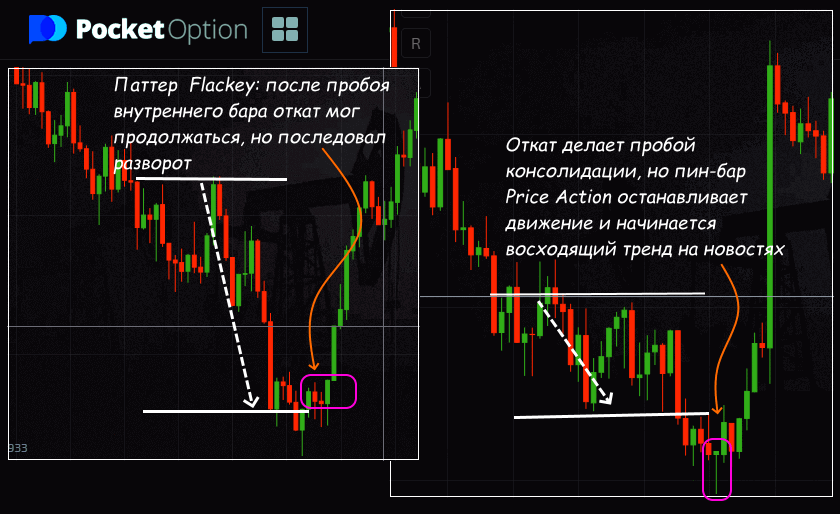

- Без индикаторные. Базируются на графическом анализе и его расширениях, наиболее распространенным из которых является Price Action. Подобный подход привлекает новичков, так он им кажется более простым, но по факту это требует значительного опыта в быстром распознавании паттернов, которые редко попадаются на графике в классическом виде. Кроме того есть люди не обладающие способностью визуально анализировать паттерн, в этом случае можно попробовать развить данную способность с помощью специальных методик или если результата не будет перейти на больше индикаторные варианты торговли.

- Отскок от трендовой линии. Самая «древняя» но при этом надежная и стабильная стратегия по тренду, в основе которой лежит несложный принцип: когда рынок растет (бычий тренд), работаем на откате вниз, соответственно, когда цена падает, то отрабатываем движение вверх.

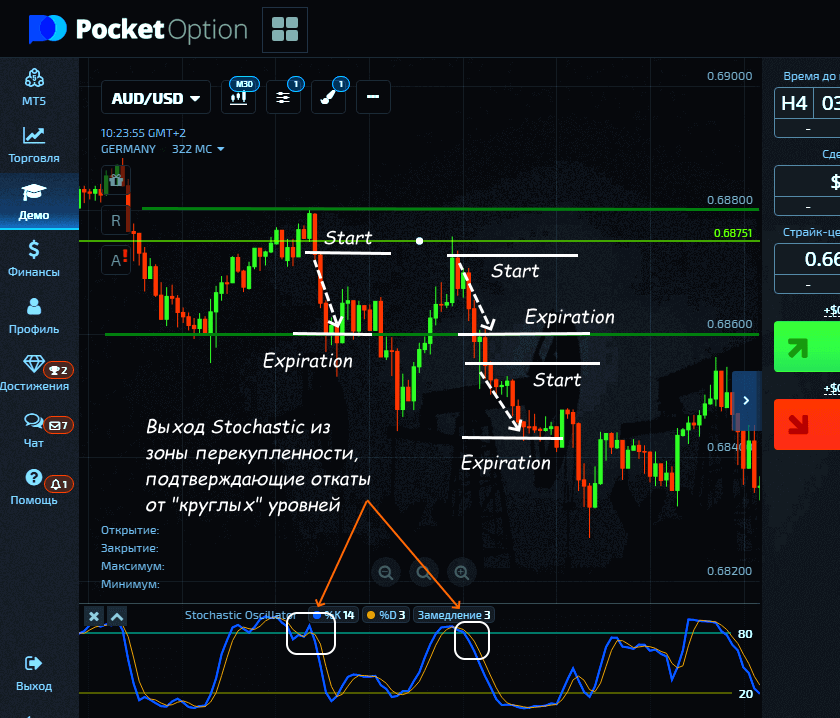

- Откат от внутридневных ценовых уровней. Сильные откаты обычно возникают, как следствие действий крупных игроков стремящихся сдвинуть ключевые уровни в нужную им сторону, либо отработкой большого количества отложенных позиций. На любом таймфрейме и торговом активе всегда есть значимые ценовые уровни и если вспомнить, что маркетмейкеры всегда видят открытый интерес мелких участников и их открытые позиции, становится понятным, почему данная стратегия используется для принудительного и кратковременного раскачивания рынка. Пример откатных опционов от «круглых» уровней с подтверждением от Stochastic (разворот вниз из зоны перекупленности).

Как видим, все отлично работает. Главное, выбрать актив с не очень высокой волатильностью, и ярко выраженными трендовыми участками, например, австралийский доллар (AUD/USD).

- Скользящие средние. Надежность сигнала значительно увеличивается на откатном движении от простых (SMA) и экспоненциальных (EMA) скользящих средних с длиной 200, 50 или 20. Особенно «сильны» 200-периодные, здесь отскок может означать полную перемену тренда.

- Откаты от ценовых экстремумов (max/min)Одно из самых лучших сочетаний — ценовой канал и одновременно силовой уровень. Локальный экстремум указывает на новую границу диапазона колебания цены: max – уровень сопротивления, min – уровень поддержки.

- Откат max/min предыдущих периодов. Если в предыдущем случае мы имели в виду внутридневные ценовые экстремумы, то в данном случае будем говорить о таких сильных уровнях как откат от границ предыдущего дневного диапазона (в качестве примера можно привести стратегию «80/20» от Линды Рашке). Рекомендуемый таймфрейм от M30, время экспирации 2-3 свечи рабочего таймфрейма (как минимум 5 минут).

- Отскоки внутри ценовых каналов. Такая торговля может использоваться после новостей и большой волатильности во время флета, когда канал достаточно широк. Вариант: каналы Дончиана по max/min и полосы Боллинджера по скользящим средним. Для фильтрации ложных откатов делаем ретест границ и средней линии по историческим данным.

Подведем итог. Торговля на откатах дает стабильную прибыль, но не больше чем другие опционные стратегии, хотя в рекламе платных продуктов их часто рекламируют как «быстрый заработок». Важно понимать, что прибыльная экспирация результат не только правильного анализа, брокер также должен работать с высокой скоростью и минимальным проскальзыванием.