Успешная война пользователей форума r/wallstreetbets на Reddit против крупных хедж-игроков с Wall Street вызвала новый массовый интерес к классическим биржевым терминам. Понимать, что такое шорт-сквиз должен каждый, кто пришел на рынок, причем еще до открытия первой сделки, но большинство мелких игроков такие знания игнорирует. Пока не начинают терять деньги.

Немного теории

Сначала напомним, что такое короткие продажи.

На бирже можно не просто купить акцию, а и спекулировать бумагами, взятыми взаймы у реальных владельцев. Тогда на этот объем можно открыть сделку на продажу, дождаться снижения, выкупить бумаги по цене, меньшей, чем они был «взяты в долг» и вернуть эти акции (вернее права на них) прежнему владельцу. Шортист сегодня продает, чтобы завтра откупить этот же актив по более низкой цене. Разница в цене – доход спекулянта. Особенно активно эту тактику используют хедж-фонды, когда считают, что та или иная акция слишком «дорогая» (перекуплена).

Короткий шорт – это продажа акций, которыми трейдер владеет на правах займа, и использование его личного капитала в качестве обеспечения сделки. Когда участник торгов «держит короткую позицию», биржевой брокер требует от него залог за полученный займ – в виде денег или иных ценных активов. И вообще акции можно взять в долг прямо у брокера. Первоначальная сумма денежных средств вносится на депозит трейдером вместе с суммой, полученной от продажи, и служит залогом для брокерского кредита. Так, на биржах США маржа обычно составляет 50% стоимости позиции. Цель маржинального залога – защитить брокера от роста стоимости заемных ценных бумаг до уровня, когда трейдер не сможет закрыть кредит.

Идем дальше.

Рынок «делают» люди: биржевая цена – это краткосрочный баланс между покупателями и продавцами. И сместить его очень просто: преобладают продажи – цена падает, покупки – растет, но любой объем продаж должен перекрываться аналогичным объемом покупок.

Шортсквизом называется вынужденная покупка (выкуп) акций из-за того, что цена быстро растет (без видимых фундаментальных причин) и сделки на продажу оказываются в большом минусе. Ситуацию еще называют «коротким сжатием» (shortsqueeze) и она возникает, если в нисходящем тренде на акцию с большим процентом открытых коротких позиций резко растет спекулятивный спрос и ее слишком активно покупают по текущей цене.

При быстром росте цены на акции (или любой иной актив) происходит снижение объема заявок на продажу при увеличении спроса. Чтобы сократить потери, «короткие продавцы» (и клиенты, и брокеры) вынуждены скупать акции по текущей (завышенной) цене, когда получают маржинальные требования. Начинается массовое закрытие продаж, то есть Short-спекулянты выполняют обратную операцию – покупку, чем еще подталкивают («разгоняют») цену вверх и дополнительно осложняют положение своих же «коллег» по несчастью. Сначала закрываются позиции по акциям, взятых в «долг». Чем меньше открытых коротких позиций, тем быстрее растет цена. И такая цепочка – просто катастрофа для тех, делал ставку на понижение. Margin call можно получить за несколько секунд.

Остановить этот процесс может или глобальный недостаток денег у покупателей, или жесткое прекращение торгов.

Как это работает

Например, у вас в позиции short 1000 акций компании XYZ по цене открытия $20, тогда ваши затраты на эту операцию $20000. Брокер потребовал залога на депозите в сумме $10000 (1000 акций х $10) – это ваша equity, а ваша «короткая» маржа − 50%. Залог вы вносите реальными личными средствами или ценными бумагами.

Если акция, которую вы начали продавать по $20, внезапно дорожает до $30, то …

Вы получаете реальный динамический убыток $10000 (1000 акций x $10 убытка), то есть теряете весь ваш залог брокеру. Что значит это для вашего депозита? Правильно, нет у вас денег. Совсем нет. А долг — вполне может быть.

Важно понимать: если вы купили акцию (длинная позиция), то ваш риск ограничен суммой, которую вы вложили в сделку, в самом худшем случае цена акции может упасть до нуля. Отрицательных цен рынок не допускает.

Если вы открыли продажу (короткая позиция), например, по $5, но рынок все-таки растет, то цена не имеет верхней границы, так что или StopLoss или margin call, или … Когда сделка идет против вас, то предела убыткам нет.

Не забываем, что большинство брокеров включают ситуацию margin call при снижении маржи ниже какого-то уровня, как правило, 10-30%, до полного нуля ваши убытки никто не держит. Трейдер получает требование о доливке денег на депозит для поддержки уровня маржи, или предлагает закрыть сделки. На быстром движении брокер вообще не присылает вам требования (просто не успевает!), а может сразу закрыть ваши позиции с текущим убытком и таким образом «выкупает» акции.

Шорт-сквиз всегда был, есть и будет

Как вы понимаете, самый активный сегодняшний покупатель – это проигравший вчерашний шортист, а недостатка в таких игроках никогда не бывает. Вопрос, законно ли торговать short squeeze, сомнений не вызывает: это стандартная форма рыночной спекуляции. Юридические вопросы решаются в соответствии с юрисдикцией конкретной биржи или участника торгов.

Технически схема SQ всегда одна, но ситуации, вызвавшие ее, могут быть разные. Есть даже отдельный сайт https://ShortSqueeze.com, на котором собирается инфа обо всех таких ситуациях – прошлых и актуальных. Приведем несколько примеров.

- Volkswagen vs Porsche

Катастрофа произошла на пике глобального кризиса 2008-го года. VW был в процессе поглощения концерном Porsche, но ее премия по обычным акциям вдруг слишком выросла по сравнению с ее же привилегированными бумагами. Крупные игроки решили поиграть на арбитраже, тем более не было уверенности, что Porsche продолжит скупку обычных биржевых акций VW. Но перед тем как смотреть на акции, спекулянтам стоило бы знать, что компания приобретала еще и опционы с расчетом за наличные.

Простыми словами, когда Porsche объявила, что полностью владеет VW, то в свободном обращении осталось только 6% акций. Так как объем «коротких» акций на рынке оказалось гораздо больше, чем в целом доступных для торговли, то технически не возможно было закрыть все продажи покупками. На некоторых площадках была зафиксирована цена $1207 за штуку, убытки хедж-фондов составили примерно $30 млрд. Даже немецкий фондовый индекс DAX отреагировал на эти спекуляции.

- Tesla

Война Маска с шорт-селлерами уже стала нормой. Несмотря на конфликт с SEC, в конце 2020-го короткие шорты принесли Tesla убытков более $40 млрд., в то время как цена акций в моменте показывала рост более чем на 300%. 4 февраля по активам Tesla был установлен max оборота за торговый день – свыше $55 млрд, это больше, чем весь фондовый рынок РФ по всем акциям за 3 месяца!

Эксперты считают, что этот рост вызван не закрытием шортов, а большим объемом put-опционов типа «вне денег» с небольшими премиями – проверенный вариант хеджирования краткосрочных убытков.

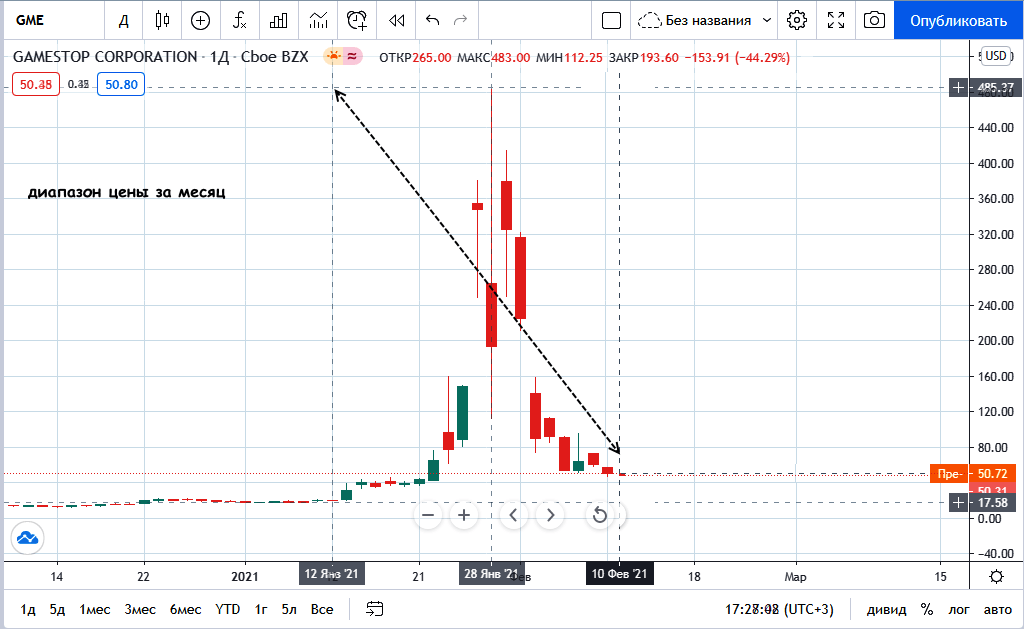

- GameStop

В 2021 году в войне пользователей Reddit с хедж-фондами также используются call-опционы и стратегия «гамма-сквиз». Пока регуляторы американского рынка среагировали и остановили торги акциями Gamestop и другими перепроданными активами, сетевой флешмоб, организованный Reddit-хомяками для миллионов мелких непрофи-трейдеров, сумел наказать хищников с Уолл-стрит (по предварительным оценкам!) примерно на $75-90 млрд.

Результат?

Шорт сквиз в трейдинге − чисто биржевое понятие, глубокая ловушка для крупного капитала. Как определить, есть ли в конкретном броске цены потенциал шорт-сквиза? Задача сложна даже для серьезных аналитиков. Можно увидеть только по косвенным техническим признакам, но они, как правило, они проявляются достаточно поздно.

Ситуацию дополнительно осложняют скальперы и интрадей трейдеры, − они все время норовят торговать против тренда. Их мелкие, но массовые покупки также выполняют роль топлива для ускорения шорт-сквиза

Даже на бирже торговать в это время обычному трейдеру не рекомендуется, если только у вас нет нескольких миллионов для риска или вы не сгенерировали этот сквиз самостоятельно. Если у вас уже есть акции с признаками шорт-сквиза, то стоит подумать о фиксации прибыли, даже если вы стоите в лонг. Контролировать поведение цены в такой момент очень сложно.

На Форекс мы видим уже только рыночное «эхо» сквиз-процесса в виде резкого роста цены. Откат вниз к более справедливым уровням чаще всего происходит быстро и рынок начинает подчиняться стандартным законам теханализа. Вот тогда и нам стоит искать свой профит.