Поймать начало нового тренда – стандартная цель для любого трейдера. Знаменитый Стив Нисон дал описание всех паттернов Харами, но считал их сигналами средней силы и применял их только на этапе завершения длительного тренда. Но если знать принцип работы модели и правильно подобрать дополнительные фильтры, то потери при входе в новый тренд будут минимальными.

Правила построения модели Харами

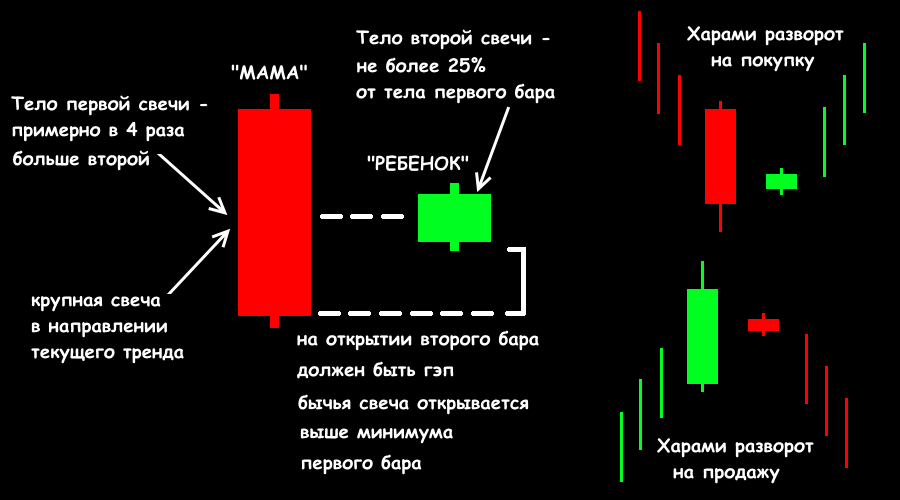

В техническом анализе так называют конструкцию из двух соседних баров, второй из которых полностью находится в диапазоне первого. Внешне очень напоминает свечную модель Поглощение, что при недостатке опыта приводит трейдера к серьезным ошибкам − это совершенно разные торговые схемы.

Основное требование к паттерну Харами: вторая свеча должна открываться и фиксироваться в диапазоне первой (допускается небольшой люфт в 2-3 пункта). Тело второго бара должно быть не менее чем в 3 раза меньше первого, и чем меньше, тем надежнее. Оптимальный вариант – свеча типа волчок. Гэп в этой схеме – желателен. Разрыв должен формироваться в направлении нового тренда, то есть на текущем бычьем тренде – нужен гэп вниз, на нисходящем – вверх. Иначе получаем не Харами, а Внутренний бар с сомнительными перспективами.

Перед тем как пользоваться, обязательно обращайте внимание на диапазон свечей – именно определяет торговую силу паттерна.

Крест Харами

Паттерн, в котором второй бар превращается в Доджи (цены Open и Close равны), принято называть Крест Харами (англ. Harami Cross), и это одна из наиболее сильных версий классической модели. Причем «цвет» такого бара значения не имеет – он указывает на остановку текущего тренда, и не важно, кто именно доминировал при его формировании − быки или медведи. Чем больше хвосты у этого Доджи, тем вероятнее предстоящий разворот, но он все равно не должен выходить за диапазон первой свечи (включая тени!).

Формирование Креста Харами − это момент безусловного равновесия, результат борьбы быки-медведи, в которой ни одна из сторон не стала победителем.

Например, если на растущем тренде сформировалась большая бычья свеча, но объемы на покупку истощаются, то следующий бар откроется там, где такой интерес еще есть – ниже цены закрытия первой свечи. Визуально на графике это и выглядит как гэп вниз. На таком уровне объемов на покупку мало, потому что трейдеры сомневаются в продолжении роста, но интерес к продажам только начинает формироваться.

Силы быков и медведей практически равны, в результате торги происходят в узком диапазоне и формируется свеча с экстремально узким телом (Доджи). Далее покупатели активно закрывают позиции, и на третьем баре рынок разворачивается вниз.

Паттерн считается более сильным, если цвет Доджи все-таки совпадает с направлением потенциального разворота. Статистика показывает, что медвежий вариант Креста Харами отрабатывается чаще и надежнее.

Крест Харами высокой и низкой цены

Наличие нескольких Доджи до формирования Креста Харами и внутри него отменяет сигнал паттерна. Хорошим подтверждением модели Креста считается резкое снижение рыночного объема при формировании Доджи.

Если бар Доджи образуется слишком близко к цене закрытия первого бара, то сигнал разворота считается слабым и входить в рынок по схеме Крест Харами нельзя. Такие паттерны считаются сигналами перехода рынка во флет, после чего текущий тренд продолжается.

Если на восходящем рынке Доджи с малыми тенями расположен возле цены Close бычьей свечи (вверху), то ждем флет со слабым приоритетом покупателей с последующим движением вверх – такой паттерн называют «Харами высокой цены» (High-price Harami).

На нисходящем тренде формирование Доджи вблизи цены закрытия медвежьей свечи (внизу) предлагает переждать флет с приоритетом продавцов и готовится к пробою вниз. Это паттерн «Харами низкой цены» (Low-price Harami).

Так что при появлении таких моделей нужно рассматривать позиции только в направлении актуального тренда, а если формируется широкий флет, то можно поторговать на отбой от границ.

Как торговать Крест Харами

На Форекс рынке полноценный, надежный Харами формируется достаточно редко, и торговать по нему рекомендуется на периодах от H4 и выше. Но на фондовых активах любой паттерн получается значительно сильнее. Для модели Крест Харами требования аналогичные. Нужно внимательно следить, чтобы основная формула паттерна соблюдалась.

При появлении моделей Крест Харами предполагается торговля по обычной схеме разворота: «медвежий» должен развернуть рынок вниз – продаем, «бычий» предполагает рост цены – будем покупать.

На практике для Креста Харами используются три варианта торговли.

Агрессивный вход предполагает открытие сделки на следующем баре после появления Доджи. Это самый опасный вариант, но если повезет, то весь новый тренд будет ваш.

Менее рискованная стратегия предлагает поставить отложенные ордера BuyStop/SellStop или на min/max Доджи, или на аналогичные точки первого бара. Это надежнее, но часть нового тренда теряется. Отложенные ордера работают как страховка в ситуациях, когда после появления Харами рынок не готов разворачивается и некоторое время движется по старому тренду.

Наиболее консервативный вариант − вход после закрытия подтверждающей свечи (после Доджи), которая должна быть направлена уже по новому тренду. Но соотношение TakeProfit/StopLoss будет значительно хуже.

StopLoss обычно ставят или на 5-10 выше/ниже min/max первой свечи, или на соответствующий экстремум всего паттерна, или на ближайший локальный экстремум.

Современные трейдеры используют специальные технические индикаторы для идентификации паттернов, иногда даже с алертом при появлении нужной вам модели. Ниже приведен пример настройки такого инструмента для MT4 (для МТ5 – аналогично):

Никаких сложных расчетов не требуется, достаточно любого свечного ценового графика, поэтому в сети можно бесплатно скачать и биржевые версии (для quik), и варианты для популярного приложения tradingview. Результат работы такого индикатора выглядит примерно так:

Тем не менее, формирования любого свечного паттерна, даже самого сильного, недостаточно для уверенной торговли. Все схемы Харами нужно подтверждать дополнительными индикаторами и проверять паттерн на разных таймфреймах.

И что в результате?

В трейдинге модели Harami работают на всех типах рынков примерно с одинаковой точностью, и для бинарных опционов тоже вполне пригодятся. Требования к таймфреймам обычные – чем старше, тем точнее реализуется паттерн. На периодах ниже H1 доверие к нему снижается, впрочем, как и ко всем свечным конструкциям.

Но ни один из паттернов нельзя считать уверенным сигналом, их задача – только сообщить трейдеру, что текущий тренд замедляется. И Крест Харами − не исключение, его тоже нужно подтверждать дополнительными инструментами, хотя появление паттерна в зоне важных ценовых уровней значительно усиливает его сигнал. А чтобы оценить, будет ли разворот (коррекция), или рынок зависнет во флете, нужен дополнительный анализ.

Если имеете личный опыт торговли по паттернам Харами – оставьте свои отзывы для новичков, ваше мнение очень важно для нас.