Только благодаря сделкам своп трейдер на бирже может «продать» то, чего у него нет, и «купить» все, что хочет, без ограничений. Как это происходит – читаем внимательно.

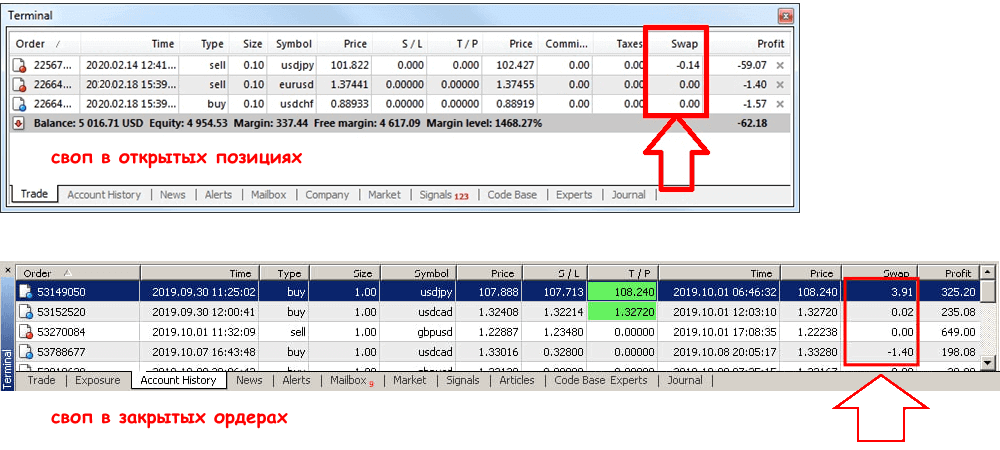

Каждый из нас в первой же сделке длительностью больше одного дня видел небольшие, но, как правило, минусовые суммы, которые ежедневно снижали ваш профит или наращивали текущий убыток. Это стандартная технология, которая обеспечивает непрерывную работу биржи. Итак …

Что значит своп и почему без него, нет рынка

Напомним: учетная процентная ставка – это процент, который платит каждый, кто берет деньги взаймы, в том числе государство в лице Центробанка. Это базовый регулятор инфляции и стоимости валюты.

На Форекс-рынке брокер не предоставляет кредитное плечо на срок больше одного торгового дня, то есть фактически каждый ордер проводится дважды, по схеме, так называемой контр-сделки. В момент перехода открытия нового дня купленная в сделке валюта используется как обычный банковский депозит, а валюта, которая продается, оформляется как кредит. Это позволяет держать сделки открытыми.

Фактически, разница между учетной процентной ставкой страны, валюта которой покупается по этой сделке, и аналогичной ставкой для валюты, которая в этом ордере продается, и есть своп (SWAP). Внешне эти суммы действительно выглядят как ежедневная плата брокеру за то, что он переносит наши открытые сделки на следующий день. Без такого механизма трейдер может только приобрести валюту, но продать ее возможности не будет.

Например, как выполняется любая операция по EUR/JPY.

Сначала мы должны в Банке Японии «взять кредит» и платить процент, пока сделка будет активна. Потом меняем полученные JPY на EUR в Центробанке Европы, причем реальные евро к нам в руки не попадают, а хранятся там же (в банке), но на эту сумму и за нее как за обычный банковский вклад будут начислены проценты. В результате BOJ будет с нас проценты за кредит «взыскивать», а ЕЦБ на наш «депозит» свои проценты начислит.

Cвоп на бирже − величина переменная, зависит от актуальных учетных ставок. В зависимости от участников сделки, своп может получиться отрицательным или положительным, а иногда (теоретически!) – даже нулевым, когда ставки совпадают.

Начать торговать прямо сейчас у надежного брокера Forex4you

Как рассчитать своп?

Биржа Форекс сумму, списываемую (или начисляемую) по статье swap, называет storage (сторидж). Приведем пример ее расчета для GBP/USD.

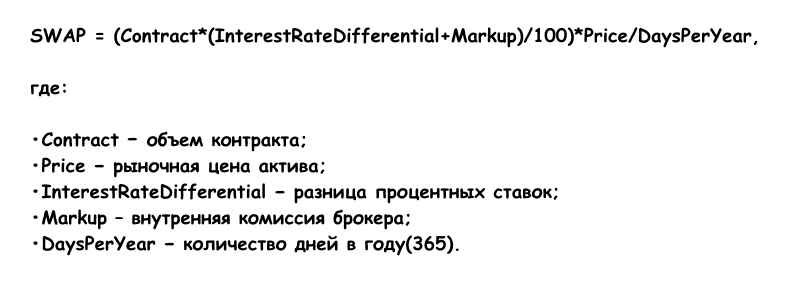

Имеем: по состоянию на 10.04.2020 в Банке Англии ставка 0.1%, в ФРС США – 0.25%. Если у вас открыта сделка на продажу (SELL) объемом 1 лот, то вы должны продать 100000 GBP, то есть взять эту сумму в долг под 0.1% в год. После чего вы должны купить USD, которые придется внести на банковский «депозит» (виртуально) под 0.25% в год. Так как ставка валюты, которую вы купили (USD – 0.25%), больше аналогичного процента по валюте, которую в данной сделке вы решили продать (GBP – 0.1 %), то своп будет плюсовым (0.25 – 0.1 = 0.15)%, и должен начисляться вам на депозит, при обратной ситуации – списываться. Также размер свопа включает индивидуальную комиссию брокера – обычно в пределах 0,5–1,5% (см. спецификации и торговые условия). Общая формула для перевода этих %«годовых» в реальные деньги на счете выглядит примерно так:

Итак, при продаже валютной пары GBP/USD в расчете на 1 полный лот плата за услугу переноса позиции на следующий торговый день составит:

SWAP = (100000 * ((0.25 − 0.1) + 0.1725) / 100) * 1,24481 / 365 = 1.1 USD.

В России для рублевого депозита своп нужно пересчитать по текущему курсу доллар/рубль на момент формирования:

1.1 USD * 75 RUB = 82.50 RUB.

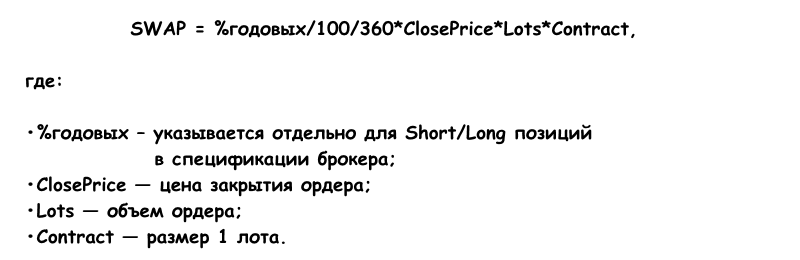

Как вариант, приведем пример расчета, если вам необходимо перенести открытые ордера по индексам (CFD):

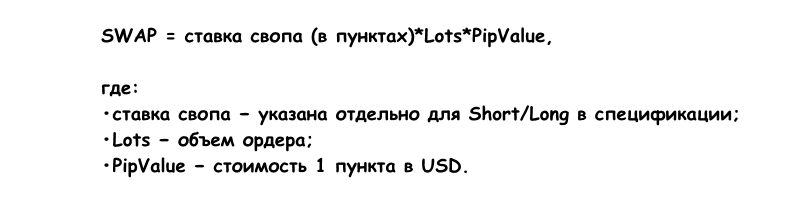

Своп для открытых ордеров на товарные фьючерсы (CFD) считается по формуле:

Подробности расчета и начисления свопов подробно описаны в торговых условиях каждого брокера.

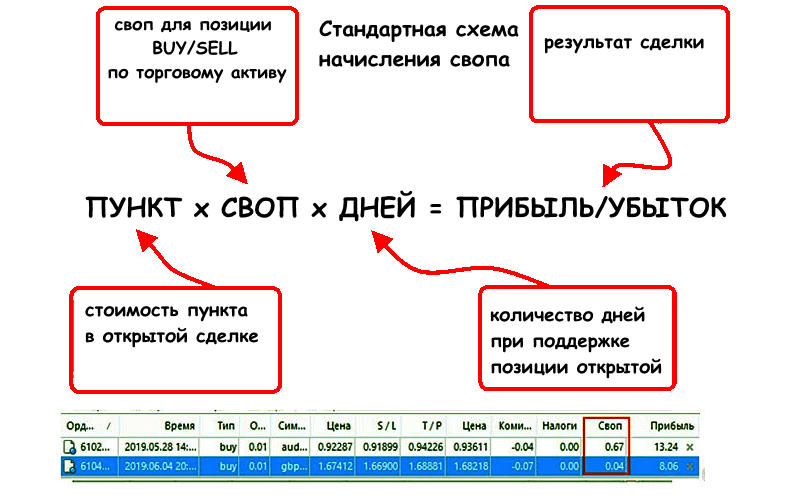

Как начисляется своп?

SWAP рассчитывается и начисляется автоматически в 00:00 часов по Гринвичу − 21:00 GMT или 17.00 EST(Нью-Йорк). Московская биржа формирует начисление в 02:00 (мск.). В этот момент происходит rollover − все сделки условно закрываются, на открытый объем начисляется своп по текущим ставкам и на следующей минуте нового дня сделки открываются снова — на тех же условиях. Размер ставок обновляется ежедневно по данным Центробанков.

Когда разница между ставками активов, участвующих в сделке, получается меньше брокерской комиссии, то такой валютный своп списывается и в ордерах Buy, и в сделках Sell. Как это скажется на вашем балансе – проверяйте на практике.

Даже когда биржа закрыта, проценты брокеру все равно придется платить. Поэтому в среду, вернее, в ночь на четверг, взимается (или начисляется – как повезет!) своп сразу за три дня, так как по графику следующий расчет приходится на неторговые дни (суббота-воскресенье).

Иногда для поощрения клиентов брокер возвращает клиенту отрицательную часть свопа, только в качестве торгового кредита – такую сумму нельзя вывести с депозита, но можно использовать в торгах.

Можно ли не платить своп или что значит «исламские» счета

Торговые депозиты, на которые не начисляется своп (swap-free) появились в арсенале брокеров как особая услуга для участников, придерживающихся принципов традиционного ислама. Религия жестко запрещает все действия и деловые операции, которые могут трактоваться как получение ссудного дохода (ростовщичество): проценты банка, ссуды на потребительские или бизнес-нужды, жилищные кредиты, и – само собой – финансовые спекуляции на рынке. Такие действия абсолютно не допускаются шариатом и даже операции на торговых счетах без свопа этот запрет не отменяют.

Сделки, открытые на SWAP-free счетах, можно держать неограниченное время без дополнительных потерь (но и без прибыли). Сегодня большинство брокеров, предлагающих счета swap-free, не требуют доказывать свою приверженность исламу, но торговые условия на счетах без свопа могут отличаться от стандартных. Например, сделки можно держать открытыми не более месяца, а потом их все-таки придется зафиксировать.

Как зарабатывать на биржевых свопах?

Плюсовой своп вполне можно использовать для получения профита, схем достаточно много, но на Форекс активах чаще всего применяют наиболее простую стратегию заработка – carry trade. Суть в том, что валютные сделки с положительным свопом держатся открытыми довольно долго – не менее 3-4 месяцев. Простыми словами – это выгодно, когда сделка в целом находится в прибыли, а своп только увеличивает профит; если, конечно, за этот период Центробанки не поменяют процентные ставки так, что разница будет играть против вас. Однако это не означает, что стоит покупать любые активы с плюсовым SWAP и забыть об анализе рынка, иначе текущий убыток может разорить вас раньше, чем вы прочувствуете прибыль от свопа.

Стратегии carry trade постепенно теряют актуальность, потому как практически не осталось стабильно ликвидных валютных пар с высокой разницей в ставках. Тем более, что манипуляции с процентными ставками слишком часто используются Центробанками для коррекции монетарной политики.

Для малых депозитов такие операции как хеджирование рисков с помощью своп-сделок неприменимы, но понимать, как проводятся эти операции все-таки полезно. Большие объемы таких сделок могут располагаться в сильных ценовых зонах и давить на рынок сильнее любого спекулянта. Схема предполагает обязательную обратную сделку по предварительно согласованным ценам, чтобы распределить возможный риск между участниками сделки, более менее равномерно. Дата для обратной сделки указывается сразу при оформлении договора; все сделки выполняются номинально, без физических поставок.

Схема своп-линий появилась в период кризиса 2008 года: предполагается наличие специального пакта между Центробанками нескольких стран для обмена валюты по согласованному фиксированному курсу − или до достижения определенного объема денежной массы, или в течение некоторого периода обмена. Первичная сделка выполняется строго по актуальному курсу, а обратная операция – уже с наценкой.

И что в результате?

Долго держать сделку открытой только для начисления плюсового свопа не стоит, ну разве что ее объем 10-100 лотов. В ордерах малого объема эти суммы не заметны, а для операций внутри дня любой swap вообще значения не имеет. Свопы требуют особого внимания для сделок, которые держатся открытыми, как минимум, неделю, а результат его влияния можно оценивать не ранее трех месяцев. И, кстати, если у вашего брокера есть swap-free счета, то постарайтесь их максимально использовать, даже если потребуется как-то приспособиться к особым условиям. Размер затрат на своп нужно заранее учитывать в схеме манименеджмента при выборе актива для любой среднесрочной или долгосрочной стратегии.