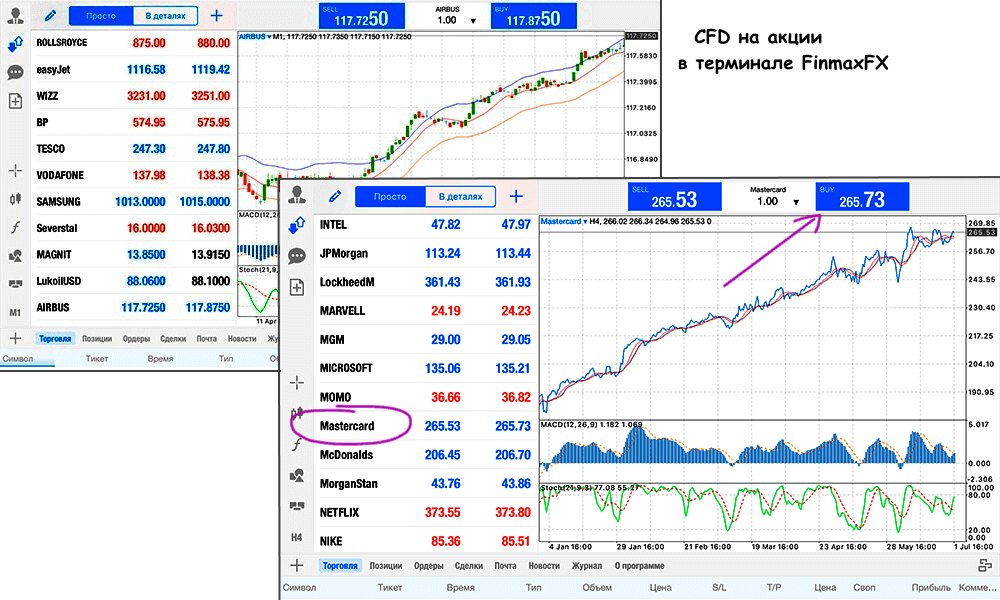

Сегодня практически все, что торгуется в стандартном терминале Форекс – это CFD аналоги полноценных биржевых активов. Что это и как на них зарабатывать − читаем внимательно.

Есть трейдерская байка о том, что эту схему изобрели мелкие брокеры, чтобы привлечь клиентов с небольшими капиталами и при этом перехитрить жесткие биржевые требования. Родиной CFD считается Великобритания: именно на Лондонской бирже трейдеры UBS Warburg Брайан Килан и Джон Вуд провели первую рыночную сделку без смены собственника, которая согласно регламенту не считалась торговлей акциями и не требовала уплаты специального налога. В результате CFD с кредитным плечом оказался идеальным вариантом для тех, кто не имел достаточно средств для полноценных операций на бирже.

Что такое контракт на разницу цен

CFD представляет собой форму рыночной сделки продавец/покупатель, в которой товаром выступает разница между ценой открытия и закрытия торгового актива за некоторый период. Это производный финансовый актив (дериватив) − всего лишь рыночный механизм для спекуляций, который не предполагает фактической поставки товара (валюта, сырье, акции и т.д.).

Сделки заключается исключительно в электронной форме, такой контракт можно заключить на любой биржевой инструмент. Кстати, эти сделки не дают юридических прав на актив, то есть приобретение CFD-аналога акций не делает вас акционером компании, а CFD на сырье – его владельцем.

Как это работает?

Суть в том, что если на момент фиксации сделки разница между ценами актива положительная («бычий рынок» − сделка на покупку), то продавец платит покупателю доход на разницу, если цена закрытия ниже начальной («медвежий» тренд – продажа), то зарабатывает продавец за счет покупателя. Это позволяет практически каждому спекулянту, не размещая полноценную заявку на бирже, получать адекватный финансовый результат от любого движения цены.

Дальше мыслим стандартно:

Если анализ рынка показывает предпочтение к росту – CFD-актив покупается (позиция Buy или long). Если трейдер считает, что цена актива будет падать, открывается контракт продажи – позиция Sell или шорт. Результат зависит от стоимости пункта, объема сделки и – самое главное! – от кредитного плеча.

Например:

Движение цены на 1 пункт одного полного контракта FTSE100 «стоит» £10 за каждый пункт, а один пункт аналогичного лота по EUR/USD − $10. Только для полноценной биржевой сделки вам потребуется залог в $100000, а на аналогичном CFD с кредитным плечом 1:100 вы сможете открыть такую же сделку, имея для залога всего $1000. Прибыль в случае успешной сделки будет одинакова.

Торговать CFD у брокера RoboForex

Откуда котировки и почему сделки CFD – выгоднее

Фактически по активу CFD вы заключаете сделку с брокером, у которого разместили свой депозит, а уже он выводит вашу заявку в общий биржевой поток, если, конечно, не перекрывает ее обратной заявкой (подходящей по параметрам) на своей же площадке. Так что котировки не должны отличаться от биржевых, простыми словами, график цены CFD, например, на акции IBM должен копировать график полноценной IBM на бирже.

Мы уверены, что наши читатели правильно выбрали себе брокера (тут список самых надежных), но соответствие CFD-активов стандартным биржевым, рекомендуем проверить.

Активы CFD позволяют совмещать сделки на разных рынках, даже тех, к которым у вас нет технического доступа, в одном торговом сеансе. Например, биржа CME торгует не валютной парой EUR/USD, а валютным фьючерсом 6EU2020 с экспирацией в сентябре 2020. Для работы с сырьевыми товарами биржа может предложить более сложные для понимания опционные, форвардные или фьючерсные контракты, как правило, с жесткой датой погашения или иными условиями.

Контракты на разницу не имеют срока действия, или, по крайней мере, вы сами его устанавливаете. Торговля с валютной парой и с сырьевым активом, скажем, CFD на нефть WTI идет по одной схеме: результат можно зафиксировать в любой момент, просто открывая обратную сделку таким же объемом, но по текущей цене. Причем какой-то особый опыт необязателен, достаточно начальной подготовки и уверенных технических знаний.

Преимущества CFD

- Доступ на глобальные рынки. CFD контракт на разницу цен — это продукт, доступный на всех основных рынках мира, поэтому торговлю можно вести круглосуточно. Причем все инструменты торгуются на одной платформе.

- Комфортный порог входа на рынок и низкие требования к лимитам. Активы формата CFD позволяют начать торговлю с депозитом от $10-100 с минимальной сделкой от $1 − сегодня трудно найти брокера, который не предлагал бы центовые и мини-центовые счета, а кредитное плечо в диапазоне от 1:100 до 1:2000 уже никого не удивляет.

- Доступ ко всем типам активов, CFD открывает для каждого спекулянта не только рынки валют, индексов, товаров, но и биржевых, казначейских и отраслевых бумаг, главное − сделать правильный выбор с точки зрения риска.

- Оптимизация налогов (если такие есть). Так как операции CFD не предусматривают передачу прав собственности, то трейдер имеет возможность самостоятельно декларировать свои доходы и принимать решение об уплате налогов.

- За счет того, что CFD-сделки заключаются и на продажу, и на покупку их активно используют для хеджирования − и однородными, и разнофакторными активами, а также для заработка на положительном свопе.

- Диверсификация инвестиций за счет вложений в большее число активов.

Недостатки, о которых не стоит забывать

- Кредитное плечо. Легкость доступа на рынок с помощью CFD снижает ощущение риска. Фактически − за счет левериджа мелкие клиенты стали гораздо быстрее терять свой капитал, а правильно выбранное кредитное плечо определяет продолжительность вашей активной «жизни» на рынке.

- Спреды/комиссии. За возможность совершать сделки на CFD брокеру придется платить, от чего больше всего страдают скальперы и нервные новички. Но это все равно гораздо меньшие потери, чем на прямых биржевых сделках.

- Нет лимитов на короткие позиции. Большинство бирж не допускают продажу в некоторые моменты или требуют повысить лимиты перед такими сделками. На CFD этих ограничений нет.

- Некорректные CFD. Контракты на разницу считаются «молодым» инструментом (с точки зрения рынка) и не очень строго регулируется. Фактически, CFD можно создать на любой актив – акцию, товар или даже событие, и так же легко его можно убрать из торгов. Так что торговать нужно надежными контрактами, имеющими реальные биржевые аналоги.

- Нестабильная ликвидность. CFD копирует все особенности «родного инструмента» и это приходится учитывать. Например, аналоги акций американских компаний активные только в периоды работы бирж США, европейских− во время торгов в Европе. Также нужно учитывать публикации статистики, отраслевой и корпоративной отчетности.

И что в результате?

Контракты на разницу привели на рынок массу мелких депозитов – именно с них начинает каждый из нас. При грамотном выборе такие активы – оптимальное решение для получения опыта, стабильной прибыли и накопления капитала для перехода к реальным биржевым сделкам.

Вам была полезна эта статья? Если у вас есть личный опыт торговли CFD – поделитесь в отзывах. Для нас очень важно каждое мнение!